瑞联新材不超10亿可转债被暂缓审议 2020年上市募20亿

中国经济网北京12月17日讯 上交所上市审核委员会2023年第100次审议会议于12月15日召开,审议结果显示,西安瑞联新材料股份有限公司(简称“瑞联新材”,688550.SH)再融资暂缓审议。

上市委会议现场问询的主要问题:请发行人代表:(1)结合本次发行方案的主要条款,说明相关决策程序是否完备,募投项目是否存在重大不确定性。(2)结合相关产品的市场竞争格局、下游市场需求、产品市占率、产能利用率、毛利率等,说明募投项目产能消化措施及可行性。请保荐代表人发表明确意见。

需进一步落实事项:请发行人补充说明本次发行方案相关决策程序是否完备,募投项目是否存在重大不确定性。请保荐人发表明确核查意见。

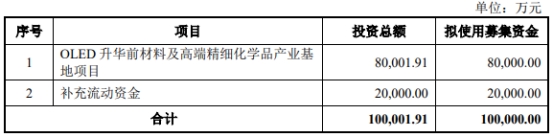

瑞联新材于2023年11月11日发布了向不特定对象发行可转换公司债券证券募集说明书(上会稿)(修订稿)。公司拟向不特定对象发行可转换公司债券募集资金总额不超过100,000.00万元(含),扣除发行费用后的募集资金净额将用于投入以下项目:OLED升华前材料及高端精细化学品产业基地项目、补充流动资金。

本次拟发行数量为不超过1,000.00万张(含1,000.00万张),具体发行规模由公司股东大会授权公司董事会(或董事会授权人士)在上述额度范围内确定。

本次可转债的具体发行方式由公司股东大会授权董事会(或董事会授权人士)与保荐机构(主承销商)确定。本次可转债的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等(国家法律、法规禁止者除外)。

本次可转债经中证鹏元评级,根据中证鹏元出具的信用评级报告,发行人主体信用评级为AA,评级展望为稳定,本次可转债信用评级为AA。

瑞联新材本次可转债的保荐机构、主承销商、受托管理人为海通证券股份有限公司,保荐代表人为陈相君、衡硕。

瑞联新材于2020年9月2日在上交所科创板上市,发行数量为1755.00万股,发行价格113.72元/股。瑞联新材首次发行的保荐机构为海通证券,保荐代表人为石迪、黄洁卉。

瑞联新材募集资金总额为19.96亿元,扣除发行费用后,募集资金净额为18.44亿元,公司最终募集资金净额较原计划多7.92亿元。瑞联新材2020年8月26日发布的招股说明书显示,公司计划募集资金10.52亿元,分别用于OLED及其他功能材料生产项目、高端液晶显示材料生产项目、科研检测中心项目、资源无害化处理项目、补充流动资金。

瑞联新材上市发行费用为1.52亿元,其中保荐机构海通证券股份有限公司获得保荐及承销费用1.35亿元。

瑞联新材于2022年6月13日发布分红方案公告,公司每10股转增4股并派息(税前)17元,股权登记日为2022年6月16日,除权除息日为2022年6月17日;于2023年5月24日发布分红方案公告,公司每10股转增4股并派息(税前)12元,股权登记日为2023年5月29日,除权除息日为2023年5月30日。

评论列表

发表评论